مالیات بر ارزش افزوده و نحوه محاسبه آن

مالیات بر ارزش افزوده و نحوه محاسبه آن

یکی از منابع مهم درآمد دولتها، درآمدهای مالیاتی ناشی از مالیات بر ارزش افزوده است. دولتها با دریافت مالیات به صورت مستمر میتوانند خدمات ضروری برای جامعه را به صورت با ثبات و با برنامه ریزی مناسب ارائه دهند.

تجربه تدوین و اجرای قانون مالیات بر ارزش افزوده در سالهای اخیر در کشورهای متعدد نشان میدهد که این نظام مالیاتی یک منبع درآمد قابل اتکا برای دولت است. یکی از مزیتهای این مالیات بر ارزش افزوده سادگی وصول و پرداخت آن نسبت به سایر انواع مالیاتها است.

مزیتی که باعث شده است به عنوان رایج ترین نوع مالیات شناخته شود. همچنین مالیات ارزش افزوده بدلیل مزایای دیگری از جمله درآمدزایی زیاد و مهمترین آن کاهش وابستگی هرچه بیشتر درآمد دولت به نفت، یکی از بهترین نظامهای مالیاتی غیر مستقیم شناخته شده است.

تعریف مالیات بر ارزش افزوده

تعاریف متعددی از این مالیات ارائه شده است. در قانون مالیات بر ارزش افزوده مصوب ماده ۳ قانون مالیات ارزش افزوده سازمان مالیاتی کل کشور اینگونه تعریف شده است:

“مالیات بر ارزش افزوده مالیات غیر مستقیمی است که بر تفاوت بین ارزش کالاها و خدمات عرضه شده با ارزش کالاها و خدمات خریداری یا تحصیل شده در یک دوره معین وضع میگردد.”

ارزش افزوده چیست:

ارزش افزوده به ارزشی که در فرایند تولید به ارزش کالاهای واسطهای افزوده میشود، گفته میشود. این مفهوم به فرایند تولید مربوط است و نه به کالای خاص.

مالیات بر ارزش افزوده نوعی مالیات عام (بر عموم کالاها و خدمات مگر موارد معاف تعلق میگیرد) است که به صورت چند مرحلهای از اضافه ارزش کالاهای تولید شده یا خدمات ارائه شده در مراحل مختلف تولید و توزیع اخذ میشود. به عبارت دیگر مالیاتی است که در طول فرایند تولید و خدمات از محل تولید تا فروش کالا به مشتری نهائی، مرحله به مرحله اخذ میشود.

مالیات ارزش افزوده برای مصرف طراحی شده است که مصرف کنندگان آن را در زمان خرید خود می پردازند که این مالیات توسط فروشندگان جمع آوری شده و از این طریق در اختیار سازمان امور مالیاتی قرار می گیرد. این مالیات به صورت غیر تصاعدی در این زنجیره قرار دارد : واردات، تولید، توزیع و مصرف که نهایتا مصرف کنندگان پرداخت کننده آن هستند. در این مالیات، نباید مالیاتی توسط تولید کنندگان پرداخت شود و باید مصرف کننده نهایی فقط این مالیات را بپردازد. بنابراین تولیدکنندگان پرداختی و مالیاتی که بابت خرید مواد اولیه و سایر کالاها را انجام داده اند از خریداران دریافت کرده و ما به التفاوت را به دولت پرداخت می کنند

کالاهایی که مالیات ارزش افزوده به آن ها تعلق می گیرد:

مالیات بر ارزش افزوده شامل تمام خدمات و کالاهایی که در ایران به فروش میرسد می شود اما دارای چند استثنا می باشد

سیگار و سوخت هواپیما دو کالای خاص هستند که به هرکدام به ترتیب ۱۲ و ۲۰ درصد مالیات بر ارزش افزوده تعلق می گیرد به محصولات کشاورزی فراوری نشده ، کالاهای اساسی ( برنج،روغن،گوشت و…) و خدمات بهداشتی مالیات بر ارزش افزوده تعلق نمی گیرد.

تاریخچه ارزش افزوده :

به منظور اجرای این مالیات در ایران، لایحه آن برای اولین بار در دی ماه ۱۳۶۶ به مجلس شورای اسلامی برده شد. این لایحه در کمیسیون اقتصادی مجلس مورد بررسی قرار گرفت و پس از اعمال نظرات موافق و مخالف به صحن علنی مجلس رفت که پس از تصویب ۶ ماده از آن بنا به تقاضای دولت و به دلیل اجرای سیاست تثبیت قیمتها به دولت بازگردانده شد.

درسال ۱۳۷۰ بخش امور مالی صندوق بینالمللی پول، در راستای اصلاح نظام مالیاتی جمهوری اسلامی ایران، اجرای سیاست مالیات بر ارزش افزوده را بعنوان یکی از عوامل اصلی افزایش کارایی و اصلاح نظام مالیاتی پیشنهاد نمود. با توجه به نظرات کارشناسان صندوق بینالمللی پول، مطالعات و بررسیهای متعددی در این زمینه در وزارت امور اقتصادی و دارایی صورت پذیرفت و اجرای مالیات بر ارزش افزوده در سمینارها و کمیتههای مختلف علمی با حضور کارشناسان داخلی و خارجی مورد تأکید قرار گرفت، وزارت امور اقتصادی و دارایی در راستای طرح ساماندهی اقتصادی کشور، انجام اصلاحات اساسی در سیستم مالیاتی از جمله حذف انواع معافیتها، حذف انواع عوارض وگسترش پایه مالیاتی را با تأکید خاص بر کارایی نظام مالیاتی، شروع نمود و مطالعات جدید امکانسنجی در این زمینه به عمل آورد. با توجه به اهمیت بسط پایه مالیاتی بعنوان یکی از اصول اساسی سیاستهای مالی طرح ساماندهی اقتصاد کشور، معاونت درآمدهای مالیاتی وزارت امور اقتصادی و دارایی مطالعات علمی متعددی را با در نظر گرفتن خصوصیات فرهنگی، اجتماعی و اقتصادی کشور در زمینه اجرای مالیات بر ارزش افزوده، از دی ماه ۱۳۷۶ آغاز کرد. لایحه مالیات بر ارزش افزوده، اکنون با در نظر گرفتن اثرات اقتصادی ناشی از اجرای این مالیات با اصلاحات و بازنگریهای متعدد، به مجلس شورای اسلامی ارائه شدهاست.

قانون مالیات بر ارزش افزوده با اختیارات ناشی از ماده ۸۵ قانون اساسی جمهوری اسلامی ایران در ۵۳ ماده و ۴۷ تبصره در تاریخ ۱۳۸۷/۲/۱۷ در کمیسیون اقتصادی مجلس شورای اسلامی تصویب شدهاست تا در مدت آزمایشی ۵ سال از تاریخ اول مهرماه ۱۳۸۷ به اجرا گذاشته شود. از ابتدای سال ۱۳۹۳ میزان این نوع از مالیات در ایران مجدداً افزایش یافت و از ۶ درصد به ۹درصد تغییر کرد.

الزامات خریدار در مورد ارزش افزوده :

در صورت خرید کالا و یا خدمت در صورتیکه تامین کننده این کالا و خدمات، مودی مالیات و عوارض بر ارزش افزوده باشد و با توجه به قوانین جاری اداره ارزش افزوده علاوه بر وجه کالا و خدمات ارائه شده، مالیات و عوارض بر ارزش افزوده را هم از شرکت مطالبه نماید خریدار باید حتماً سلسله مراتب زیر را رعایت کند:

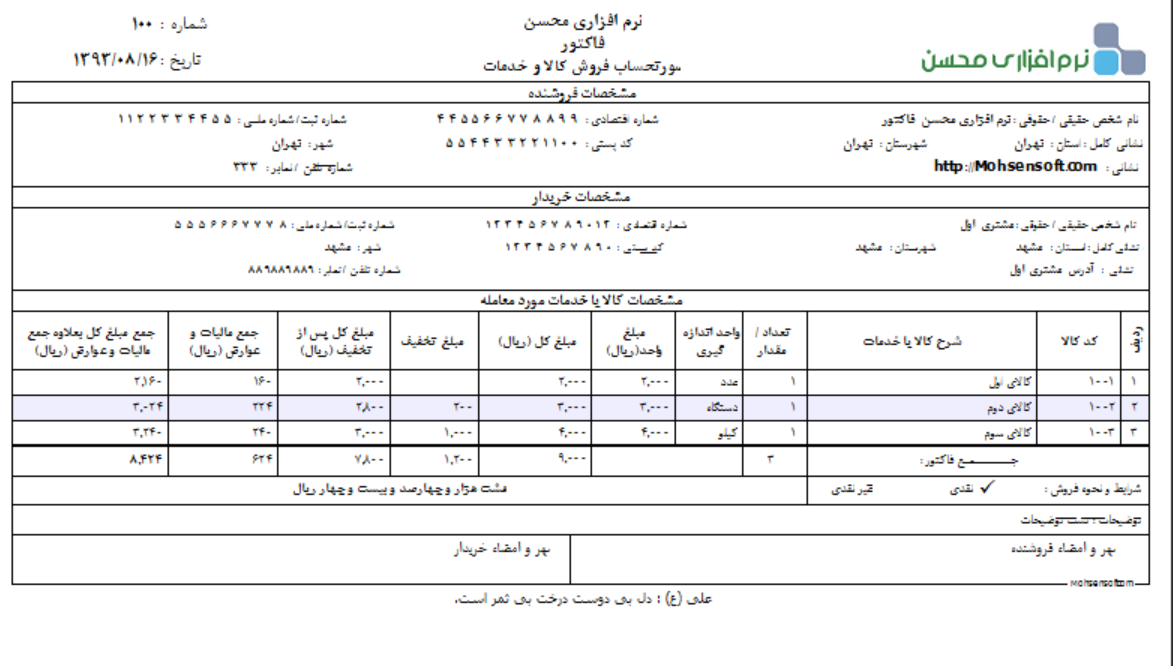

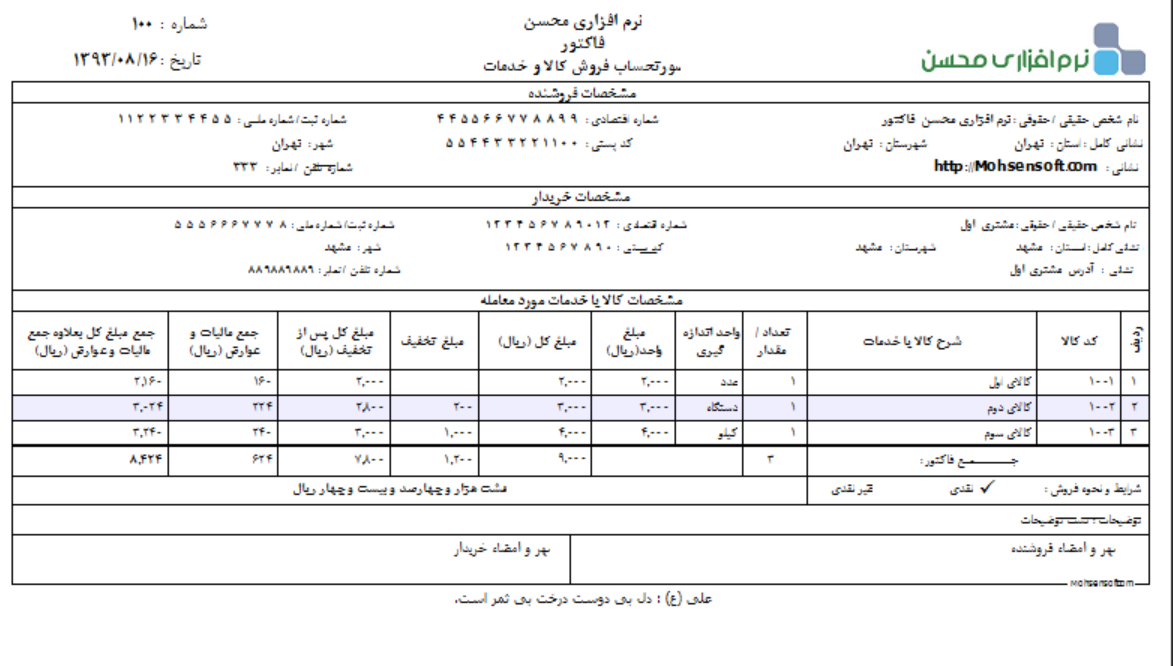

- دریافت فاکتور رسمی طبق الزامات و نمونه استاندارد سازمان امور مالیاتی که در برگیرنده اطلاعات کامل خریدار و فروشنده شامل نام کامل شرکت، شماره سریال و تاریخ، شماره اقتصادی یا شناسه ملی خریدار و فروشنده، آدرس و کد پستی باشد.

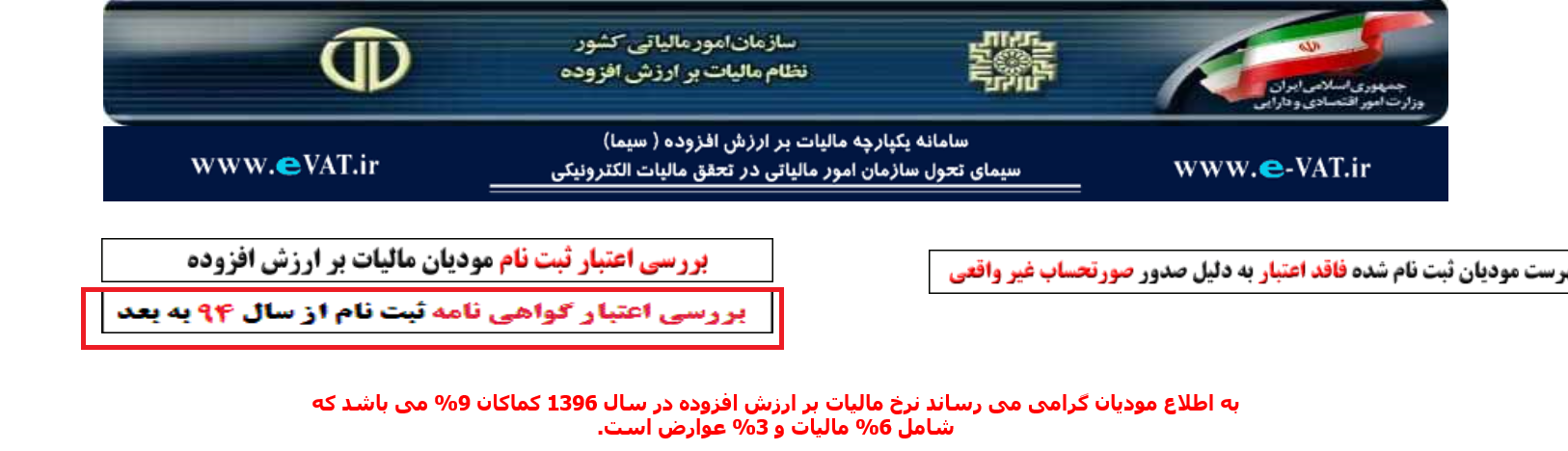

- دریافت گواهی ارزش افزوده تامین کننده کالا و خدمات که از نظر تاریخی دارای اعتبار باشد. اعتبار گواهی ارزش افزوده تامین کننده کالا و خدمت از سایت https://www.evat.ir/ و از مسیر زیر قابل کنترل میباشد.

پس از وارد شدن به این قسمت میتوان با جستجو نام مودی، شماره اقتصادی، شناسه ملی و یا شماره ثبت، اطلاعات کامل تامین کننده کالا و خدمات ار مشاهده و با فاکتور درافتی مطابقت داد.

- پس از اطمینان از صحت اطلاعات مندرج در فاکتور و اعتبار داشتن تامین کننده کالا و خدمت، وجه فاکتور پرداخت و مالیات و عوارض ارزش افزوده پرداختی به عنوان پیش پرداخت شرکت در حسابها باقی میماند و در زمان ارسال اظهارنامه ارزش افزوده این اعتبارات پرداخت شده میتواند از تعهدات شرکت کسر و مابه التفاوت به اداره ارزش افزوده پرداخت شود.

- کپی فاکتور و مدارک اعتبار تامین کننده کالا و خدمات که به عنوان پیش پرداخت به اداره ارزش افزوده شناسایی و ثبت میگردد در مستندات شرکت باید بایگانی و نگهداری شود تا در مزان رسیدگی ارزش افزوده از طرف اداره ارزش افزوده و ممیزان مالیاتی از شرکت مطالبه خواهد شد.

الزامات فروشنده در مورد ارزش افزوده :

هر شرکتی موظف است با توجه به قوانین جاری مالیات و عوارض بر ارزش افزوده سلسله مراتب زیر را رعایت نماید:

- دریافت گواهی اعتبار ارزش افزوده از اداره مربوطه و تمدید آن در زمانی که منقضی میشود.

- صدور فاکتور رسمی طبق الزامات و نمونه استاندارد سازمان امور مالیاتی که در برگیرنده اطلاعات کامل خریدار و فروشنده شامل نام کامل شرکت، شماره سریال و تاریخ، شماره اقتصادی یا شناسه ملی خریدار و فروشنده، آدرس و کد پستی باشد.

- ارسال اظهارنامه ارزش افزوده در ۱۵ روز بعد از اتمام هر فصل طبق قوانین جاری اداره مالیات و عوارض بر ارزش افزوده.

- شرکت موظف است که به اندازه تمام درآمدهای عملیاتی و غیر عملیاتی خود که طبق قوانین ارزش افزوده جزء کالا و خدمات معاف محسوب نمیشوند، در طی هر فصل و به ازاء هر فاکتور درآمدی که صادر مینماید مالیات و عوارض بر ارزش افزوده را طبق قوانین جاری شناسایی کرده و در پایان هر فصل بعد از تهاتر با پیش پرداختهای مالیاتی پرداخت شده در طی همان فصل اظهارنامه مالیاتی را تکمیل و مابه التفاوت را پرداخت نماید.

- در صورتیکه مابه التفاوت تعهدات مالیات و عوارض شرکت با پیش پرداخت مالیات و عوارض، به بستانکاری شرکت منتهی شود، این بستانکاری میتواند به دوره های آتی منتقل شده و یا از سازمان امور مالیاتی درخواست تسویه و عودت آن را داشت.

- در اینصورت باید نامه درخواست عودت به سازمان امور مالیاتی ارسال شده و اداره ارزش افزوده پس از رسیدگی مالیاتی ارزش افزوده شرکت مورد نظر تا آخرین دوره و اطمینان از نداشتن بدهی ارزش افزوده در شرکت درخواست دهنده، نسبت به عودت آن اقدام خواهد کرد.

رسیدگی به مالیات بر ارزش افزوده:

پذیرش اعتبار مالیاتی مودیان نیازمند مشمولیت آنان در نظام مالیات بر ارزش افزوده، ثبتنام در سامانه مالیات بر ارزش افزوده، داشتن گواهینامه ثبتنام و داشتن مدارک مثبته و مورد قبول سازمان دارایی شامل صورتحساب، اسناد پرداخت بهای کالا و خدمات و مالیات به عوارض ارزش افزوده، شناسایی فروشنده، کنترل اسناد حمل، رسید انبار و … حسب مورد (که با در نظر گرفتن روش کار مودی متفاوت است) خواهد بود.

داشتن گواهینامه ثبتنام و بدون درج نام مودی (فروشنده) در فهرست مودیان ثبتنام شده فاقد اعتبار مالیاتی در زمان انجام معامله ( شرکتهایی که به علت تخلف در لیست سیاه دارایی قرار دارند )شرط کافی برای شناسایی معامله و پذیرش اعتبار مالیاتی نخواهد بود.

مدارک مورد نیاز رسیدگی مالیات ارزش افزوده:

مدارک مورد نیاز برای جلسه رسیدگی کارشناسان و ممیزین اداره کل مالیات بر ارزش افزوده به شرح زیر می باشد:

- تراز آزمایشی ( حداقل چهار ستونی ) در سطح کل ، معین و تفصیلی به ترتیب برای دوره های ( بهار ، تابستان ، پاییز و زمستان ) سال مورد رسیدگی .

- تراز آزمایشی ( حداقل چهار ستونی ) در سطح کل ، معین و تفصیلی سالیانه قبل و بعد از بستن حسابهای موقت برای سال مالی مورد رسیدگی .

- گردش حساب درآمدهای عملیاتی ( خدمات و فروش ) به ترتیب برای دوره های ( بهار ، تابستان ، پاییز و زمستان ) سال مورد رسیدگی .

- گردش حساب درآمدهای غیر عملیاتی به ترتیب برای دوره های ( بهار ، تابستان ، پاییز و زمستان ) سال مورد رسیدگی .

- گردش حساب مالیات بر ارزش افزوده به ترتیب برای دوره های ( بهار ، تابستان ، پاییز و زمستان ) سال مورد رسیدگی .

- تصویر اولین و آخرین صورتحساب ( فاکتور) فروش به ترتیب برای دوره های ( بهار ، تابستان ، پاییز و زمستان ) سال مورد رسیدگی . ( شرکت های بازرگانی و تولیدی)

- تصویر صورت وضعیت های ارسالی ( شرکت های پیمانکاری )

- تصویر صورتحساب ( فاکتور) های خرید منجر به ایجاد اعتبار مالیاتی از هر شرکت (یک نمونه )

- تصویر کلیه اوراق سبز گمرکی و سایر مدارک مربوط به ایجاد اعتبار مالیاتی

- تصویر اسناد فروش داراییها و جدول فروش داراییهای ثابت متشکل از بهای تمام شده دارایی فروش رفته و بهای فروش و ارزش دفتری.

- گردش حساب سود وزیان انباشته .

- گردش حساب تعدیلات حسابداری و انباشته .

- گردش موجودی مواد و کالا .

- محاسبات قیمت تمام شده در خصوص کالاهای تولیدی و خدمات ارایه شده .

- تصویر اظهار نامه عملکرد سال مورد رسیدگی .

- تصویر گزارش حسابرسی مالی .

- تصویرر برگ تشخیص عملکرد سال مورد رسیدگی .

- تصویر صورت حسابهای بانکی بهمراه صورت مغایرت آنها برای سال مورد رسیدگی .

- تکمیل فرم های مربوطه.

نحوه اعتراض به اوراق مطالبه و برگ استرداد ارزش افزوده

شرایط ،مهلت زمانی و نحوه اعتراض به مالیات و عوارض تعیین شده:

در صورتی که شخص یا شرکت مودی نسبت به برگه مطالبات مالیات با برگ استرداد اضافه پرداختی اعتراض داشته باشد، می تواند ظرف مدت ۲۰ روز پس از ابلاغ اوراق مطالبه مالیات اعتراض کتبی خود را به اداره امور مالیاتی مربوط برای رفع اختلاف تسلیم نماید و در صورت رفع اختلاف با رئیس امور مالیاتی مربوطه ، پرونده مختومه می گردد. اما اگر مودی در مهلت مذکور کتبا اعتراض ننماید، مبالغ مندرج در برگه مطالبه مالیات و یا برگ استرداد مالیات اضافه پرداختی ، حسب مورد قطعی محسوب می گردد.

در صورتی که مودی ظرف مهلت مقرر اعتراض خود را کتبا به اداره امور مالیاتی مربوط تسلیم نماید،ولی رفع اختلاف نشده باشد و هم چنین در مواردی که اوراق مذکور ابلاغ قانونی شده باشد ، پرونده ظرف ۲۰ روز از تاریخ دریافت اعتراض یا تاریخ انقضا مهلت اعتراض در موارد ابلاغ قانونی جهت رسیدگی به هیات حل اختلاف مالیاتی بدوی موضوع قانون مالیات های مستقیم احاله می شود.رای هیات بدوی قطعی و لازم الاجرا می باشد،مگر اینکه ظرف ۲۰ روز از تاریخ ابلاغ رای ،از سوی ماموران مالیاتی و یا مودی مورد اعتراض کتبی قرار گیرد که در این صورت پرونده جهت رسیدگی به هیات حل اختلاف مالیاتی تجدید نظر احاله می شود.در صورتی که اعتراض به رای هیات بدوی توسط مودی صورت پذیرد،وی می باید بخشی از مالیات مورد قبول خود را پرداخت و نسبت به مازاد آن در مهلت مقرر اعتراض کتبی نماید.در صورتی که اعتراض مودی از سوی هیات حل اختلاف مالیاتی تجدید نظر مردود گردد،هزینه رسیدگی معادل یک درصد تفاوت مالیات موضوع رای مورد شکایت و مالیات ابرازی در اظهارنامه تسلیمی،محاسبه و مودی ملزم به پرداخت آن خواهد بود.

لازم به توضیح است که رای هیات حل اختلاف مالیاتی تجدیدنظر قطعی و لازم الاجرا بوده و قابل طرح و بررسی در شورای عالی مالیاتی نمی باشد.

نگهداری مدارک و مستندسازی :

لزوم نگهداری اسناد و مدارک

مودیان مشمول نظام مالیات بر ارزش افزوده مکلفند دفاتر،صورتحساب ها و سایر فرم های مربوط را به مدت ده سال بعد از سال مالی مربوطه نگهداری و در صورت مراجعه ماموران مالیاتی ، به آنان ارائه نمایند.

اسناد و مدارک

اسناد و مدارکی که یک مودی در نظام مالیات بر ارزش افزوده بایستی به عنوان اسناد و مدارک مثبته تهیه و نگهداری نماید عبارتند از :

گواهی ثبت نام در نظام مالیات بر ارزش افزوده

کلیه صورت حساب های مربوط به خرید و فروش کالا و خدمات

دفاتر قانونی

نسخ اظهارنامه های تایید شده

رسیدهای بانکی پرداخت مالیات و عوارض

برگه های اعلامیه بدهکاری و بستانکاری

نوارهای صندوق

اسناد گمرکی و حمل و نقل و بیمه

سایر مستندات معاملات و عملیات

مستندسازی مبادلات با اشخاص ثبت نام شده

در نظام مالیات بر ارزش افزوده در هنگام مبادله،مودیان بایستی با صدور صورتحساب به نحوی که شماره شناسایی هریک از متعاملین به همراه مشخصات تجاری و موضوع معامله در آن درج گردد اقدام به مستندسازی نمایند و از صحت اطلاعات مندرج در آن مطمئن گردند زیرا این صورتحساب ها در نظام مالیات بر ارزش افزوده سند ادعای اعتبار مالیاتی هریک از مودیان می باشند و عدم صحت هریک از اطلاعات مندرج در صورتحساب به معنای از دست رفتن اعتبار مالیاتی متعلق به آن معامله می باشد.

مستند سازی تخفیفات و کاهش قیمت

تخفیفات در قیمت کالاها و خدمات ماخذ محاسبه مالیات بر ارزش افزوده نمی باشد،بایستی در صورت حساب های صادره میزان و مبلغ تخفیف مشخص گردد.((منظور از تخفیفات ، تخفیفات اعطایی که در صورت حساب مشخص و از مبلغ فروش کسر شده است،می باشد.

روش ارسال اظهارنامه و پرداخت مالیات بر ارزش افزوده:

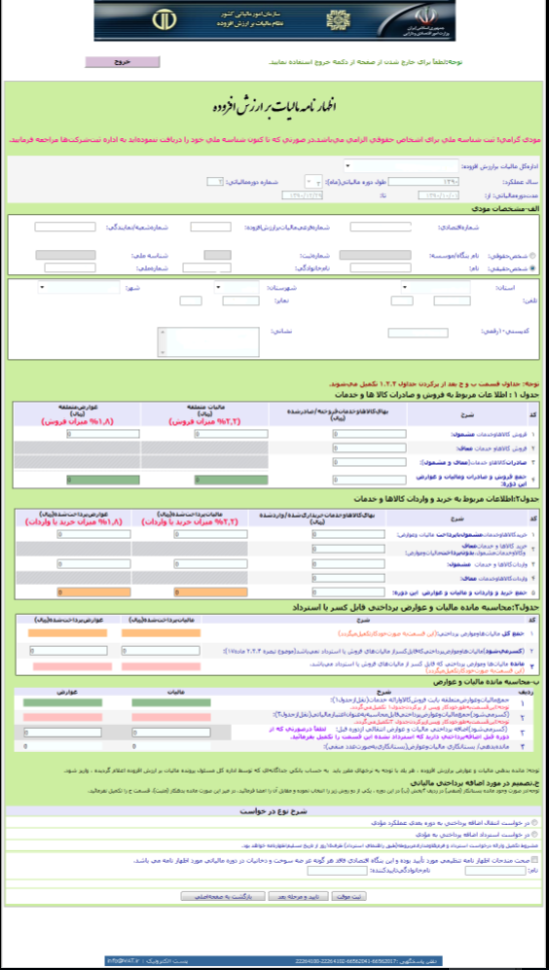

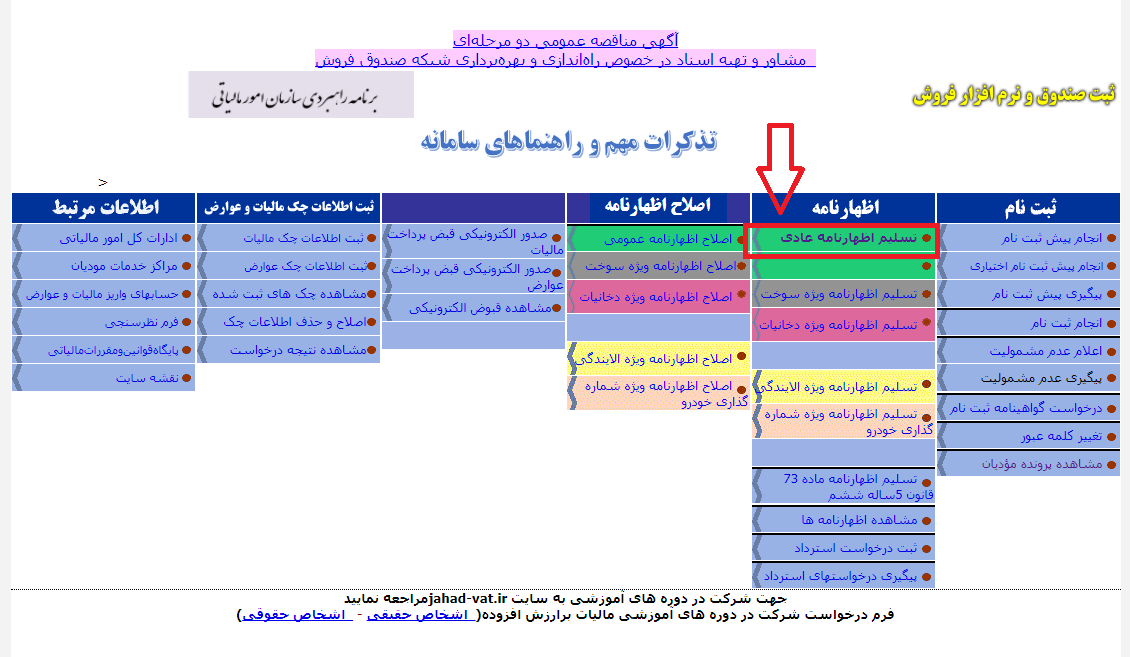

- در پایان هر سه ماه میبایست اظهارنامه ارزش افزوده را از طریق سامانه یکپارچه مالیات بر ارزش افزوده به آدرسevat.ir ثبت نمود. پس از ورود به سایت مذکور با صفحه زیر روبرو شده و روی گزینه ی تسلیم اظهارنامه ی عادی کلیک می نماییم:

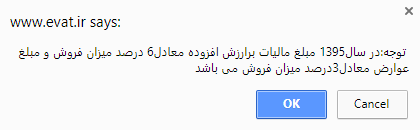

- سپس با پیغامی روبرو میشوید که نرخ مالیات سال جاری را اعلام مینماید.

- سپس نام کاربری و رمز عبور خود را برای ورود به سامانه وارد مینماییم:

- پس از ورود به سامانه در صفحه ای که باز میشود باید اطلاعات مربوط به سال و دورهای که میخواهید برای آن اظهارنامه خود را تکمیل نمایید را انتخاب کنید:

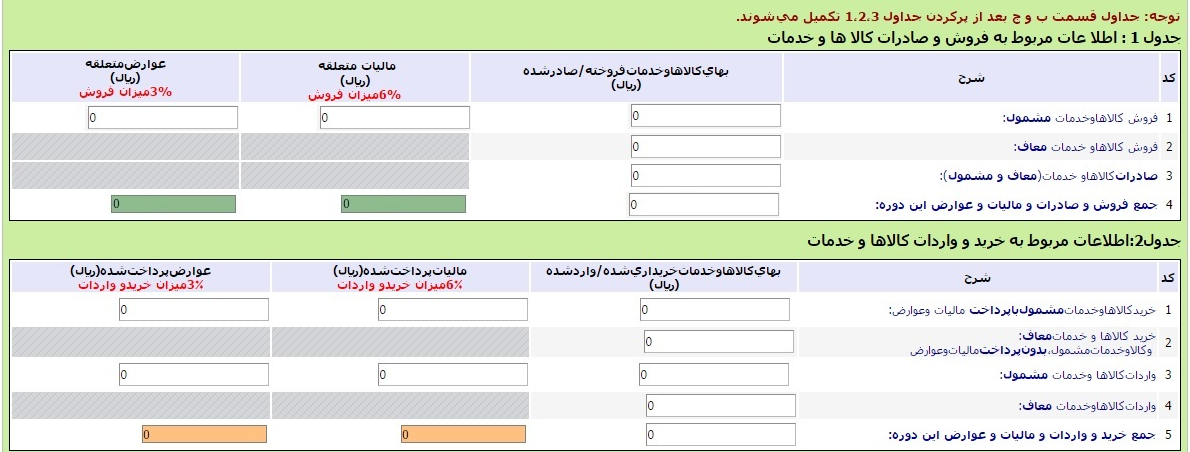

- در این مرحله صفحه جدیدی باز میشود که میبایست اطلاعات مربوط به خرید و فروش را طبق دفاتر در آن ثبت کرد. جدول ۱ اطلاعات مربوط به فروش و جدول ۲ مربوط به اطلاعات خرید میباشد

در ردیف اول باید میزان فروشی که مشمول مالیات بر ارزش افزوده میشود و در ردیف دوم میزان فروش معاف از مالیات بر ارزش افزوده ثبت گردد.

کادر مربوط به مالیات و عوارض متعلقه به صورت خودکار محاسبه و ثبت میگردد (۶% مالیات و ۳% عوارض) مشخص میگردد.

ردیف چهارم این جدول، جمع فروش فصل میباشد که این عدد میبایست با میزان فروشی که در صورت معاملات فصلی یکی باشد.

در جدول ۲ نیز به همین ترتیب اطلاعات مربوط به خرید را وارد مینماییم.

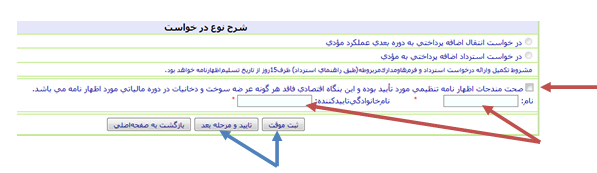

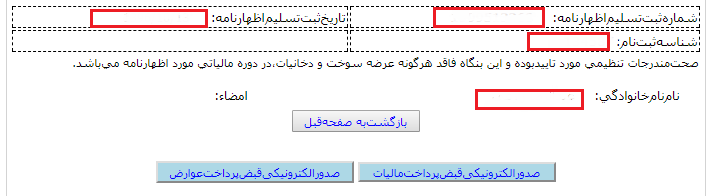

- جهت ثبت موقت و تایید اظهارنامه به پایین صفحه مراجعه کرده و پس از تایید صحت مندرجات اظهارنامه کادر مربوط به نام و نام خانوادگی را تکمیل کرده و جهت رفتن به مرحله ی بعد کلیک مینماییم:

- پس از تایید نهایی اظهارنامه صفحه ای باز میشود که شامل شماره ثبت تسلیم اظهارنامه، شناسه ثبت نام، تاریخ ثبت تسلیم اظهارنامه و اطلاعات تایید کننده میباشد:

بعد از دریافت کد رهگیری که در مرحله قبل انجام شد نسبت به صدور قبض مالیات و عوارض و پرداخت آن اقدام مینماییم، لازم به ذکر است پرداخت قبض صادر شده، تنها از درگاه های بانک ملی شامل مراجعه حضوری به بانک، ایتنرنت بانک ملی، تلفن بانک ملی ، دستگاهای خود پرداز بانک ملی و یا دستگاه های کارت خوان بانک ملی امکان پذیر می باشد.

مزایا و معایب VAT:

همانند اغلب ابزارهای اقتصادی، مالیات بر ارزش افزوده نیز دارای مزایا و معایبی است. از مزایای مالیات بر ارزش افزوده می توان به موارد زیر اشاره کرد:

- گسترش پایه مالیاتی: مالیات بر ارزش افزوده می تواند بخش هایی از اقتصاد که تحت پوشش دادن آن ها با استفاده از سایر روش ها مانند مالیات بر فروش، دشوار است را پوشش دهد.

- افزایش درآمدهای مالیاتی: استفاده از مالیات بر ارزش افزوده (Value Added Tax) به دلیل گسترش پایه مالیاتی می تواند درآمدهای مالیاتی را بسیار افزایش دهد.

- کاهش هزینه اخذ مالیات : مالیات بر ارزش افزوده، مکانیزمی خود اجرایی دارد. لذا احتمالاهزینههای جمع آوری در مقایسه به سایر روشهای اخذ مالیات، پایینتر است. همچنین استفاده از این روش، موجب کاهش مالیات مضاعف، کاهش فرارهای مالیاتی و کاهش وقفه زمانی پرداخت نیز میشود و به طور کلی با ساده سازی و کارایی خود، کمک شایانی به اصلاح ساختار کلی نظام مالیاتی کشور خواهد کرد.

اما این روش از اخذ مالیات معایبی هم دارد. از جمله معایب آن می توان به ترس از افزایش تورم در کشور اشاره کرد. در واقع این مالیات، قیمت تمام شده فروش را در مراحل مختلف اخذ مالیات افزایش می دهد. همچنین اجرای این روش نیازمند انجام مطالعات دقیق و علمی و ایجاد ساختار سازمانی مورد نیاز است.

در این بخش با مثالی نحوه کارکرد مالیات بر ارزش افزوده یا Value Added Tax را شرح می دهیم:

نحوه محاسبه مالیات بر ارزش افزوده

به عنوان مثال، تولید کننده خودرو (با نام فرضی خودروسازان آسیا) را در نظر بگیرید که در کشوری با نرخ ۱۰% مالیات بر ارزش افزوده فعالیت می کند.

- شرکت خودروسازان مواد خام را با قیمت ۲ میلیون ریال خریداری می کند که طبیعتاً مالیات بر ارزش افزوده ی آن ۲۰۰,۰۰۰ ریال است که باید به دولت پرداخت کند. جمع قیمت کل در این حالت ۲,۲۰۰,۰۰۰ می شود.

- خودروسازان محصولات تولید شده را به قیمت ۵ میلیون ریال به علاوه ۵۰۰,۰۰۰ ریال ارزش افزوده و جمع کلی ۵,۵۰۰,۰۰۰ ریال به توزیع کننده می فروشد. در این حالت تولید کننده فقط ۳۰۰,۰۰۰ ریال به عنوان مالیات بر ارزش افزوده را به دولت پرداخت کرده است. به عبارتی تولید کننده ۱۰% سودی که در این فرآیند به دست آورده است ( ۳ میلیون ریال) را به عنوان VAT پرداخت می کند.

- در نهایت توزیع کننده این محصول را با قیمت ۱۰ میلیون ریال که ارزش افزوده آن ۱۰۰۰,۰۰۰ریال می شود به مصرف کننده نهایی می فروشد که جمع کل آن ۱۱ میلیون ریال می شود. توزیع کننده در این مرحله ۵۰۰,۰۰۰ ریال را به عنوان مالیات بر ارزش افزوده پرداخت می کند. ۵۰۰۰۰۰ ریال مابقی را تولید کننده در مرحله قبل پرداخت کرده است و به عبارتی توزیع کننده در این مرحله ۱۰% سودخالص خود را پرداخت می کند.

ضرورت برنامه ریزی آموزشی در اجرای قانون مالیات بر ارزش افزوده

اجرای مالیات بر ارزش افزوده یکی از جنبههای مهم این قانون بشمار میرود. همچنین ایجاد شناخت بیشتر و اطلاع رسانی کافی برای تمام کسانی که با بخش مالیاتی در ارتباط هستند نیز از ضرورتهای اجرایی مالیات بر ارزش افزوده بحساب میآید.

در همین راستا قانون مالیاتی ارزش افزوده را از ۳ جنبهی مهم بررسی میکنیم:

اصلاحات مورد نیاز درسیاستگذاریهای قانون مالیاتی بخش اول است، که نتیجهی این اصلاحات در آخر منجر به ایجاد اصلاحیههای قانون مالیات های مستقیم گردید.

اصلاحات لازم در خصوص مدیریت مالیاتی جزء اقدامات قابل بررسی در بخش دوم میباشد که در نتیجهی این امر و اهمیت آن قانون مالیات بر ارزش افزوده تصویب و به مرحلهی اجرا درآمد.

آخرین بخش و شاید هم مهمترین آنها، اقدامات لازم جهت گسترش فرهنگ مالیاتی و ایجاد شناخت بیشتر در میان مردم میباشد.

در بخش سوم، بنظر میرسد که بابت اجرایی شدن هرچه بهتر قانون مالیات بر ارزش افزوده، بالا بودن میزان آمادگی مردم و توانمند سازی آنان با وجود بسترهای سخت افزاری و نرمافزاری لازم، میتواند بیشترین نقش را در موفقیت اجرای این قانون ایفا کند.

ایجاد آموزشهای متفاوت در تمام سطوح، به همراه برگزاری سمینارها، کلاسها وکارگاههای عملی و همچنین ارائهی پکیجهای آموزشی که توسط اساتید و افراد کارآزموده تدریس میشود، به شناخت هرچه بیشتر افراد کمک میکند.